ファイナンス例題集【DCF、株価、デュレーションなど】

SNSでシェア

目次

財務分析

財務分析に関する例題と解答をまとめています。

実際に株式投資する会社を財務分析すると結構面白い視点が見えたりします。

例題は証券アナリスト試験で出るような問題を意識して作成しています。

■問題.各社のROAを求め、売上高利益率と総資産回転率に分解せよ

| 財務諸表 | J社 | K社 |

| 売上高 | 100億円 | 300億円 |

| 売上総利益 | 40億円 | 60億円 |

| 営業利益 | 20億円 | 30億円 |

| 総資産 | 250億円 | 600億円 |

解答

J社ROA:20 / 250 = 8.0%

J社売上高利益率:20 / 100 = 20%

J社総資産回転率:100 / 250 = 0.4回転

K社ROA:30 / 600 = 5.0%

K社売上高利益率:30 / 300 = 10%

K社総資産回転率: 300 / 600 = 0.5回転

■問題.各社の流動比率、自己資本比率、財務レバレッジを求めよ

| 財務諸表 | S社 | G社 |

| 流動資産 | 100億円 | 300億円 |

| 流動負債 | 100億円 | 200億円 |

| 自己資本 | 50億円 | 200億円 |

| 総資産 | 250億円 | 600億円 |

解答

S社流動比率:100 / 100 = 100%

S社自己資本比率:50 / 250 = 20%

S社財務レバレッジ:1 / 20% = 5倍

G社流動比率:300 / 200 = 150%

G社自己資本比率:200 / 600 = 33.3%

G社財務レバレッジ: 1 / 33.3% = 3倍

理論株価の算出

ファイナンス理論を用いれば、理論株価を算出することができます。

もちろん絶対にあっているわけではないですが、一種の指標として使うことができます。

■問題.X社に関して以下の問いに答えよ

(A)X社は株式β=1.1 Rf =2.0% Rm =6.0% である。同社の資本コストを求めよ

(B)X社は来季25円の配当を予定している。また2年後以降の配当金は毎期3%で成長すると期待されている。現時点でのX社の理論株価を求めよ

(C)X社の1年後の理論株価はいくらか

(D)X社のキャピタルゲインと配当利回りの合計は資本コストと一致しているか

解答

(A)資本コスト=β( Rm – Rf )+ Rf = 1.2 ( 6.0% – 2.0% )+ 2.0% = 6.8%

(B)理論株価=配当金/ (資本コスト–成長率) = 25/ (6.8% – 2.0%) = 520.833..円

(C)

1年後の配当金を用いて考える。

理論株価=25×(1.02)/ (6.8% – 2.0%) = 531.25円

(D)

キャピタルゲイン= (531.25 – 520.833..) / 520.833.. = 2.0%

配当利回り= 25/ 520.833.. = 4.8%

合計は資本コストと一致している

■問題.配当金が毎年40円という定額配当モデルを前提とする。

理論株価が2,000円であるとき、同社の資本コストを求めよ(無借金とする)

解答

理論株価と資本コストの関係は 理論株価=配当/資本コスト

従って、求める資本コストは 40円 / 2,000円 = 2.0%

■問題.P、Q社に関して以下の問いに答えよ

| 分析結果 | 純資産/1株 | ROE | 配当性向 | 資本コスト |

| P社 | 2,000円 | 8.0% | 50% | 9.0% |

| Q社 | 1,000円 | 10% | 40% | 7.0% |

(A)P、Q社それぞれの理論株価、成長率、PER、PBRを算出せよ

(B) P社が配当性向を100%にすると、理論株価はいくらになるか

(C)Q社が配当性向を50%にすると、理論株価はいくらになるか

解答

(A)

配当金=純資産×ROE×配当性向

成長率=ROE×(1−配当性向)

理論株価=配当金/(資本コスト−成長率)

PER=1株当たり純利益/ 株価

PBR= 株価 /1株当たり純資産

| 算出結果 | 配当金 | 成長率 | 理論株価 | PER | PBR |

| P社 | 80円 | 4.0% | 1,600 | 10倍 | 1.6 |

| Q社 | 40円 | 6.0% | 4,000円 | 40倍 | 4.0 |

(B)P社が配当性向を100%にすると、配当金と成長率に変化が起きる

| 算出結果 | 配当金 | 成長率 | 理論株価 |

| P社 | 160円 | 0% | 1,777.78..円 |

(C) Q社が配当性向を50%にすると、配当金と成長率に変化が起きる

| 算出結果 | 配当金 | 成長率 | 理論株価 |

| Q社 | 50円 | 5% | 2,500円 |

βとWACC

βやWACCは企業価値評価やリスクを考える上で大事な指標になります。

そもそもβとWACCって何?って方はこちらをどうぞ。

■問題.X、Y社に関して以下の問いに答えよ

| 財務諸表他 | X社 | Y社 |

| 売上高 | 4,000億円 | 2,500億円 |

| 営業利益 | 200億円 | 200億円 |

| 当期純利益 | 150億円 | 150億円 |

| 有利子負債 | 0円 | 300億円 |

| 純資産 | 2,000億円 | 500億円 |

| 有利子負債利率 | 0.0% | 2.0% |

| β(ベータ) | 0.8 | 1.2 |

| 配当金 | 104円 | 100円 |

※ Rf=2.0% Rm=6.0% 法人税率=30% とする

(A)X、Y社のROAを求めよ

(B) X、Y社のWACC、理論株価を算出せよ

解答

(A)

総資産=純資産+有利子負債

X社ROA:200 / 2,000 = 10.0%

Y社ROA:200 / (300 + 500) = 25.0%

(B)

資本コスト=β( 6.0%−2.0% )+ 2.0%

WACC公式:βとWACCってなに?どんな場合に使うの?を参照してください。

X社資本コスト:0.8 ( 6.0%−2.0% )+ 2.0% = 5.2%

X社WACC: 5.2%(無借金のため)

X社理論株価:104円 / 5.2% = 2,000円

Y社資本コスト:1.2 ( 6.0%−2.0% )+ 2.0% = 6.8%

Y社WACC: 6.8% ( 500 / 800 ) + 2.0% ( 300 / 800 )×(1−30%) = 4.775%

Y社理論株価:100円 / 4.775% = 2,094.24..円

デュレーション

デュレーションは投資の回収期間を示す指標です。

修正デュレーションやらコンベクシティもデュレーションから求められるので、かなり幅のある指標と言えます。

デュレーションに関してはこちらをどうぞ。

■問題.各債権のデュレーションを求めよ

| CF/年数 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

| 債権A | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 11,000円 |

| 債権B | 500円 | 500円 | 10,500円 | – | – |

| 債権C | 0円 | 0円 | 0円 | 10,000円 | – |

なお、各債権の価格は以下の通り。

債権A:13,205.795円

債権B:10,500円

債権C:8,227.02475円

解答

(債権A)

最終利回りt:

![]()

と表現できるので t = 3.0%

クーポンレート:10%

デュレーション:

![]()

(債権B)

最終利回りt:![]() と表現できるので t = 5.0%

と表現できるので t = 5.0%

クーポンレート:5%

デュレーション:![]()

(債権C)

最終利回りt: ![]() と表現できるので t = 5.0%

と表現できるので t = 5.0%

クーポンレート:5%

デュレーション:クーポンレートは 0% なので デュレーション = 残存期間 = 4年

DCF法

企業価値評価をする際に用いる方法の1つがDCF法です。

そもそもDCF法ってどんな手法?という方はこちらをどうぞ。

■問題.F社に関して以下の問いに答えよ

| F社 | 1年後 | 2年後 | 3年後 |

| FCF | 400億円 | 380億円 | 450億円 |

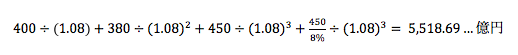

(A)4年目以降のFCFが毎期450億円で、一定だとするとF社の企業価値はいくらか。ただしWACCは8.0%とする

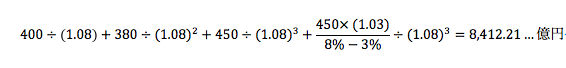

(B)4年目以降のFCFが毎期3%で成長する場合、F社の企業価値はいくらか。ただしWACCは8.0%とする

解答

(A)企業価値=将来CFの現在価値の合計

(B) 企業価値=将来CFの現在価値の合計

まとめ

いかがだったでしょうか?

今回はファイナンスの例題&解説をまとめてみましたが、いざ書き出すと色々な指標があって、全部を最大限活用するのは難しいですよね。

1つの企業や1つの業種で絞って、色々な面から分析したら面白そうですね!

地道に探せばお宝銘柄も見つかるかもしれないので、みなさんもぜひ企業分析に活用してみてください。